同力股份(834599)公司深度报告:同力匠心创未来,宽体自卸铸精品.pdf

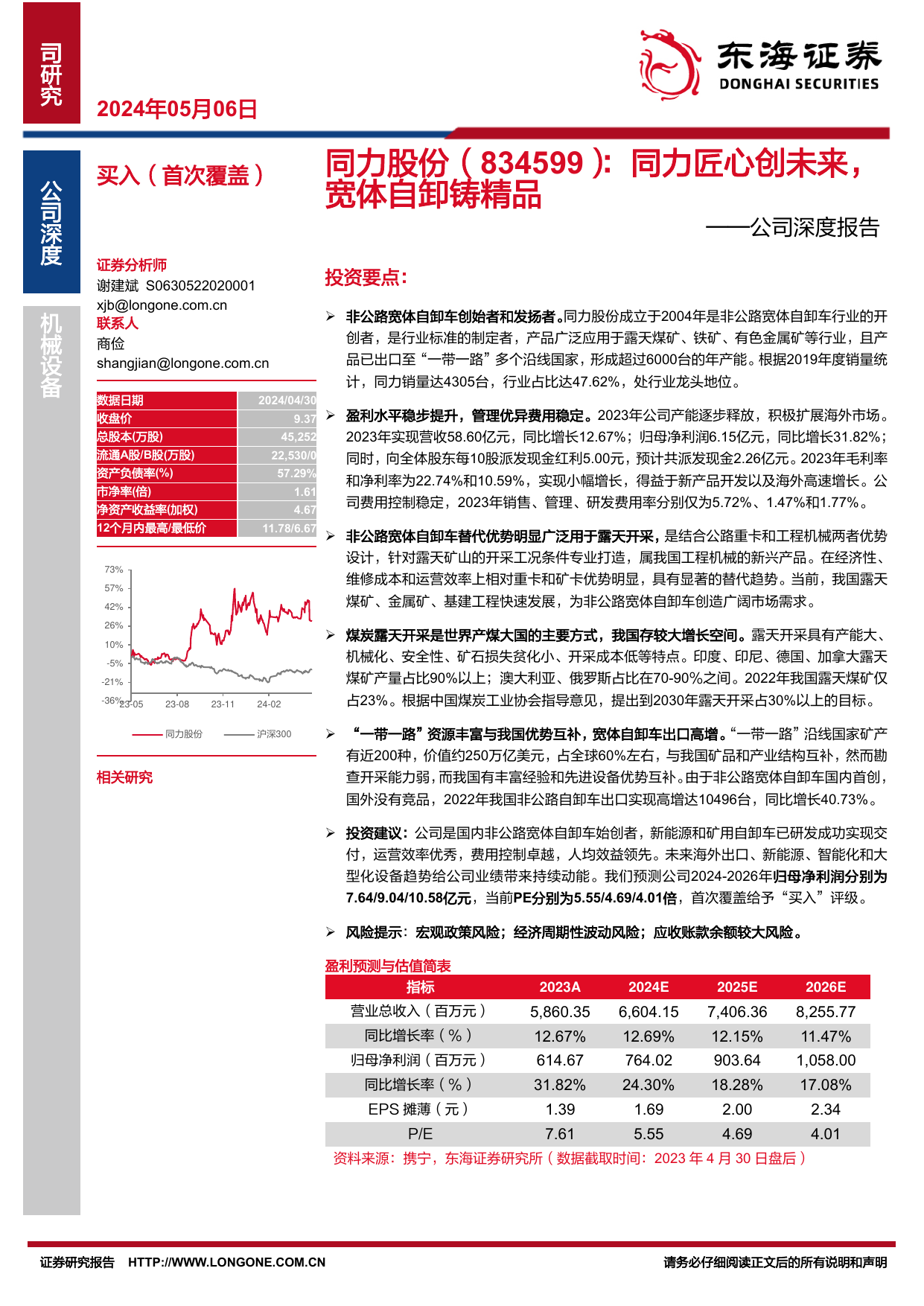

司司研究公司深度机械设备证券研究报告HTTP://WWW.LONGONE.COM.CN请务必仔细阅读正文后的所有说明和声明[Table_Reportdate]2024年05月06日[Table_invest]买入(首次覆盖)[Table_NewTitle]同力股份(834599):同力匠心创未来,宽体自卸铸精品——公司深度报告[Table_Authors]证券分析师谢建斌S0630522020001xjb@longone.com.cn联系人商俭shangjian@longone.com.cn[Table_cominfo]数据日期2024/04/30收盘价9.37总股本(万股)45,252流通A股/B股(万股)22,530/0资产负债率(%)57.29%市净率(倍)1.61净资产收益率(加权)4.6712个月内最高/最低价11.78/6.67[Table_QuotePic][Table_Report]相关研究[table_main]投资要点:➢非公路宽体自卸车创始者和发扬者。同力股份成立于2004年是非公路宽体自卸车行业的开创者,是行业标准的制定者,产品广泛应用于露天煤矿、铁矿、有色金属矿等行业,且产品已出口至“一带一路”多个沿线国家,形成超过6000台的年产能。根据2019年度销量统计,同力销量达4305台,行业占比达47.62%,处行业龙头地位。➢盈利水平稳步提升,管理优异费用稳定。2023年公司产能逐步释放,积极扩展海外市场。2023年实现营收58.60亿元,同比增长12.67%;归母净利润6.15亿元,同比增长31.82%;同时,向全体股东每10股派发现金红利5.00元,预计共派发现金2.26亿元。2023年毛利率和净利率为22.74%和10.59%,实现小幅增长,得益于新产品开发以及海外高速增长。公司费用控制稳定,2023年销售、管理、研发费用率分别仅为5.72%、1.47%和1.77%。➢非公路宽体自卸车替代优势明显广泛用于露天开采,是结合公路重卡和工程机械两者优势设计,针对露天矿山的开采工况条件专业打造,属我国工程机械的新兴产品。在经济性、维修成本和运营效率上相对重卡和矿卡优势明显,具有显著的替代趋势。当前,我国露天煤矿、金属矿、基建工程快速发展,为非公路宽体自卸车创造广阔市场需求。➢煤炭露天开采是世界产煤大国的主要方式,我国存较大增长空间。露天开采具有产能大、机械化、安全性、矿石损失贫化小、开采成本低等特点。印度、印尼、德国、加拿大露天煤矿产量占比90%以上;澳大利亚、俄罗斯占比在70-90%之间。2022年我国露天煤矿仅占23%。根据中国煤炭工业协会指导意见,提出到2030年露天开采占30%以上的目标。➢“一带一路”资源丰富与我国优势互补,宽体自卸车出口高增。“一带一路”沿线国家矿产有近200种,价值约250万亿美元,占全球60%左右,与我国矿品和产业结构互补,然而勘查开采能力弱,而我国有丰富经验和先进设备优势互补。由于非公路宽体自卸车国内首创,国外没有竞品,2022年我国非公路自卸车出口实现高增达10496台,同比增长40.73%。➢投资建议:公司是国内非公路宽体自卸车始创者,新能源和矿用自卸车已研发成功实现交付,运营效率优秀,费用控制卓越,人均效益领先。未来海外出口、新能源、智能化和大型化设备趋势给公司业绩带来持续动能。我们预测公司2024-2026年归母净利润分别为7.64/9.04/10.58亿元,当前PE分别为5.55/4.69/4.01倍,首次覆盖给予“买入”评级。➢风险提示:宏观政策风险;经济周期性波动风险;应收账款余额较大风险。盈利预测与估值简表指标2023A2024E2025E2026E营业总收入(百万元)5,860.356,604.157,406.368,255.77同比增长率(%)12.67%12.69%12.15%11.47%归母净利润(百万元)614.67764.02903.641,058.00同比增长率(%)31.82%24.30%18.28%17.08%EPS摊薄(元)1.391.692.002.34P/E7.615.554.694.01资料来源:携宁,东海证券研究所(数据截取时间:2023年4月30日盘后)-36%-21%-5%10%26%42%57%73%23-0523-0823-1124-02同力股份沪深300证券研究报告HTTP://WWW.LONGONE.COM.CN2/21请务必仔细阅读正文后的所有说明和声明正文目录1.非公路宽体自卸车先锋企业稳步成长.41.1.公司是非公路宽体自卸车始创者和发扬者...41.2.公司管理团队经验丰富,股权计划激励人心41.3.非公路宽体自卸车产品结构完善,不断迭代更新....51.4.公司业绩稳步增长,管理优秀费用控制合理62.非公路宽体自卸车优势明显广泛用于露天开采.....82.1.非公路宽体自卸车替代优势明显.....82.2.非宽体自卸车广泛应用于露天煤矿、金属煤矿等领域...92.3.“一带一路”沿线国家矿产丰富,宽体自卸车出口高增....112.4.宽体自卸车市场前景广阔竞争格局稳定.....123.核心竞争力确立龙头地位,运营效率遥遥领先...143.1.核心竞争力“研发+生产+服务”确立龙头地位....143.2.运营效率领先同行业竞争者,积极分享公司发展成果.153.3.订单充足产能利用率高,海外出口高速增长....164.盈利预测.....184.1.收入假设及盈利预测...184.2.投资建议...185.风险提示.....19证券研究报告HTTP://WWW.LONGONE.COM.CN3/21请务必仔细阅读正文后的所有说明和声明图表目录图1同力股份发展历程.....4图2公司股权结构(截至2024年第一季度)5图3公司营收业绩稳定攀升....6图4公司归母净利润增速稳步提升.....6图5公司盈利能力稳步提升....7图6公司各类业务营收占比....7图7公司三费控制有效.....7图8研发投入持续稳定.....7图9非公路宽体自卸车下游主要为露天煤矿、金属矿、建材矿等9图10煤炭发电占我国发电主导地位.10图11中国原煤年产量持续增长...10图12世界主要煤炭生产国家露天煤矿产能占比(%)...11图13国产铁矿产量稳步增长11图14八类有色金属产量稳步增长.....11图15一带一路沿线国家资源丰富且与我国深度互补12图16“一带一路”沿线矿产资源占世界产量....12图17非公路自卸车出口数量激增.....12图18国内非公路自卸车销量规模高速增长..13图19“研发+生产+服务”打造同力核心竞争力14图202023年公司费用远低于同行业竞争者(%)...16图212023年公司人均创收遥遥领先同行业竞争者...16图222023年公司预计派发现金红利2.26亿16图23公司ROE长期领先同业竞争者(%).....16图24公司海外收入高速增长17图25海外毛利率显著高于国内..17表1股权激励提振信心绑定公司核心团队5表2同力股份产品结构.....6表3公路自卸车、非公路宽体自卸车、非公路矿用自卸车的主要区别.....8表4公路自卸车、非公路宽体自卸车、非公路