需求波动业绩短期承压,模块产品丰富度提升驱动长期增长.pdf

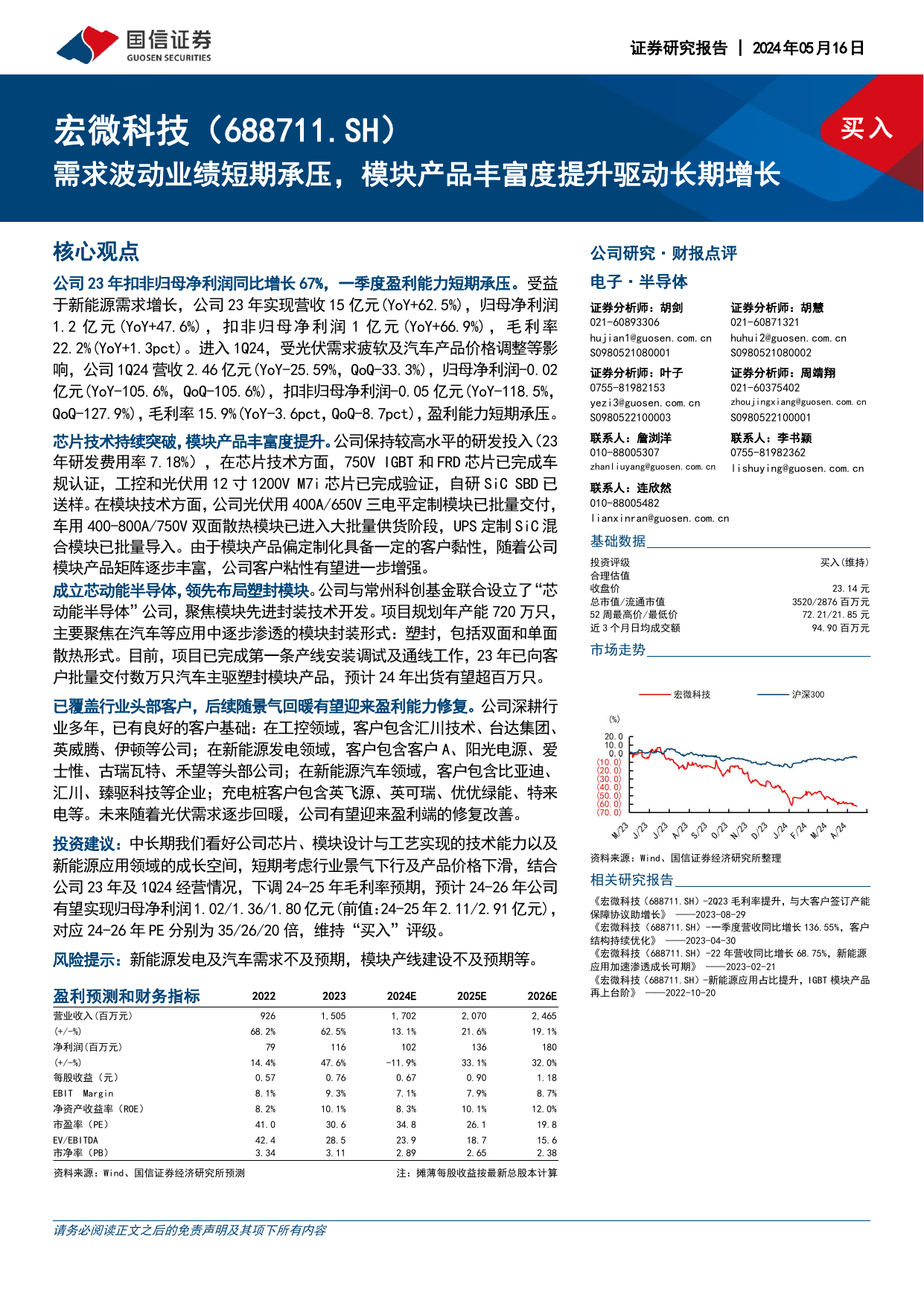

请务必阅读正文之后的免责声明及其项下所有内容证券研究报告|2024年05月16日买入宏微科技(688711.SH)需求波动业绩短期承压,模块产品丰富度提升驱动长期增长核心观点公司研究·财报点评电子·半导体证券分析师:胡剑证券分析师:胡慧021-60893306021-60871321hujian1@guosen.com.cnhuhui2@guosen.com.cnS0980521080001S0980521080002证券分析师:叶子证券分析师:周靖翔0755-81982153021-60375402yezi3@guosen.com.cnzhoujingxiang@guosen.com.cnS0980522100003S0980522100001联系人:詹浏洋联系人:李书颖010-880053070755-81982362zhanliuyang@guosen.com.cnlishuying@guosen.com.cn联系人:连欣然010-88005482lianxinran@guosen.com.cn基础数据投资评级买入(维持)合理估值收盘价23.14元总市值/流通市值3520/2876百万元52周最高价/最低价72.21/21.85元近3个月日均成交额94.90百万元市场走势资料来源:Wind、国信证券经济研究所整理相关研究报告《宏微科技(688711.SH)-2Q23毛利率提升,与大客户签订产能保障协议助增长》——2023-08-29《宏微科技(688711.SH)-一季度营收同比增长136.55%,客户结构持续优化》——2023-04-30《宏微科技(688711.SH)-22年营收同比增长68.75%,新能源应用加速渗透成长可期》——2023-02-21《宏微科技(688711.SH)-新能源应用占比提升,IGBT模块产品再上台阶》——2022-10-20公司23年扣非归母净利润同比增长67%,一季度盈利能力短期承压。受益于新能源需求增长,公司23年实现营收15亿元(YoY+62.5%),归母净利润1.2亿元(YoY+47.6%),扣非归母净利润1亿元(YoY+66.9%),毛利率22.2%(YoY+1.3pct)。进入1Q24,受光伏需求疲软及汽车产品价格调整等影响,公司1Q24营收2.46亿元(YoY-25.59%,QoQ-33.3%),归母净利润-0.02亿元(YoY-105.6%,QoQ-105.6%),扣非归母净利润-0.05亿元(YoY-118.5%,QoQ-127.9%),毛利率15.9%(YoY-3.6pct,QoQ-8.7pct),盈利能力短期承压。芯片技术持续突破,模块产品丰富度提升。公司保持较高水平的研发投入(23年研发费用率7.18%),在芯片技术方面,750VIGBT和FRD芯片已完成车规认证,工控和光伏用12寸1200VM7i芯片已完成验证,自研SiCSBD已送样。在模块技术方面,公司光伏用400A/650V三电平定制模块已批量交付,车用400-800A/750V双面散热模块已进入大批量供货阶段,UPS定制SiC混合模块已批量导入。由于模块产品偏定制化具备一定的客户黏性,随着公司模块产品矩阵逐步丰富,公司客户粘性有望进一步增强。成立芯动能半导体,领先布局塑封模块。公司与常州科创基金联合设立了“芯动能半导体”公司,聚焦模块先进封装技术开发。项目规划年产能720万只,主要聚焦在汽车等应用中逐步渗透的模块封装形式:塑封,包括双面和单面散热形式。目前,项目已完成第一条产线安装调试及通线工作,23年已向客户批量交付数万只汽车主驱塑封模块产品,预计24年出货有望超百万只。已覆盖行业头部客户,后续随景气回暖有望迎来盈利能力修复。公司深耕行业多年,已有良好的客户基础:在工控领域,客户包含汇川技术、台达集团、英威腾、伊顿等公司;在新能源发电领域,客户包含客户A、阳光电源、爱士惟、古瑞瓦特、禾望等头部公司;在新能源汽车领域,客户包含比亚迪、汇川、臻驱科技等企业;充电桩客户包含英飞源、英可瑞、优优绿能、特来电等。未来随着光伏需求逐步回暖,公司有望迎来盈利端的修复改善。投资建议:中长期我们看好公司芯片、模块设计与工艺实现的技术能力以及新能源应用领域的成长空间,短期考虑行业景气下行及产品价格下滑,结合公司23年及1Q24经营情况,下调24-25年毛利率预期,预计24-26年公司有望实现归母净利润1.02/1.36/1.80亿元(前值:24-25年2.11/2.91亿元),对应24-26年PE分别为35/26/20倍,维持“买入”评级。风险提示:新能源发电及汽车需求不及预期,模块产线建设不及预期等。盈利预测和财务指标202220232024E2025E2026E营业收入(百万元)9261,5051,7022,0702,465(+/-%)68.2%62.5%13.1%21.6%19.1%净利润(百万元)79116102136180(+/-%)14.4%47.6%-11.9%33.1%32.0%每股收益(元)0.570.760.670.901.18EBITMargin8.1%9.3%7.1%7.9%8.7%净资产收益率(ROE)8.2%10.1%8.3%10.1%12.0%市盈率(PE)41.030.634.826.119.8EV/EBITDA42.428.523.918.715.6市净率(PB)3.343.112.892.652.38资料来源:Wind、国信证券经济研究所预测注:摊薄每股收益按最新总股本计算请务必阅读正文之后的免责声明及其项下所有内容证券研究报告2图1:公司近五年营业收入及增速(单位:亿元、%)图2:公司近年营收结构(单位:亿元)资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理图5:公司近五年费用率(%)图6:公司近五年研发投入及占营收比例(亿元,%)资料来源:Wind,国信证券经济研究所整理资料来源:Wind,国信证券经济研究所整理图3:公司单季度扣非归母净利润及增速(单位:亿元、%)图4:公司近五年毛利率与净利率情况(单位:%、%)资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理请务必阅读正文之后的免责声明及其项下所有内容证券研究报告3盈利预测23年光伏逆变器价格持续下降,IGBT模块供给松动后价格下降。IGBT模块为光伏逆变器的核心部件,自23年3月以来20kW、50kW、110kW光伏逆变器价格持续下降,此前缺货的IGBT模块随着海外产能增加与斯达半导、宏微科技等国内厂商进入,供给端逐步松动,IGBT模块价格有所回落。经历库存积压、过度下单后,逆变器厂商在原材料采购方面走向谨慎,自4Q23后随逆变器价格下跌传导IGBT模块价格下降,下单节奏放缓,IGBT光伏模块量价逐步走弱。图9:23-24年我国逆变器平均单价(W/元)资料来源:Trendforce,国信证券经济研究所整理IGBT模块价格下降带来行业公司1Q24毛利率与净利率下行。由于汽车电驱竞争加剧传导核心器件IGBT模块价格下降,叠加光伏IGBT模块量价走弱,公司1Q24毛利率同比下降3.57