中国化学(601117)当前时点为什么重点看好中国化学?.pdf

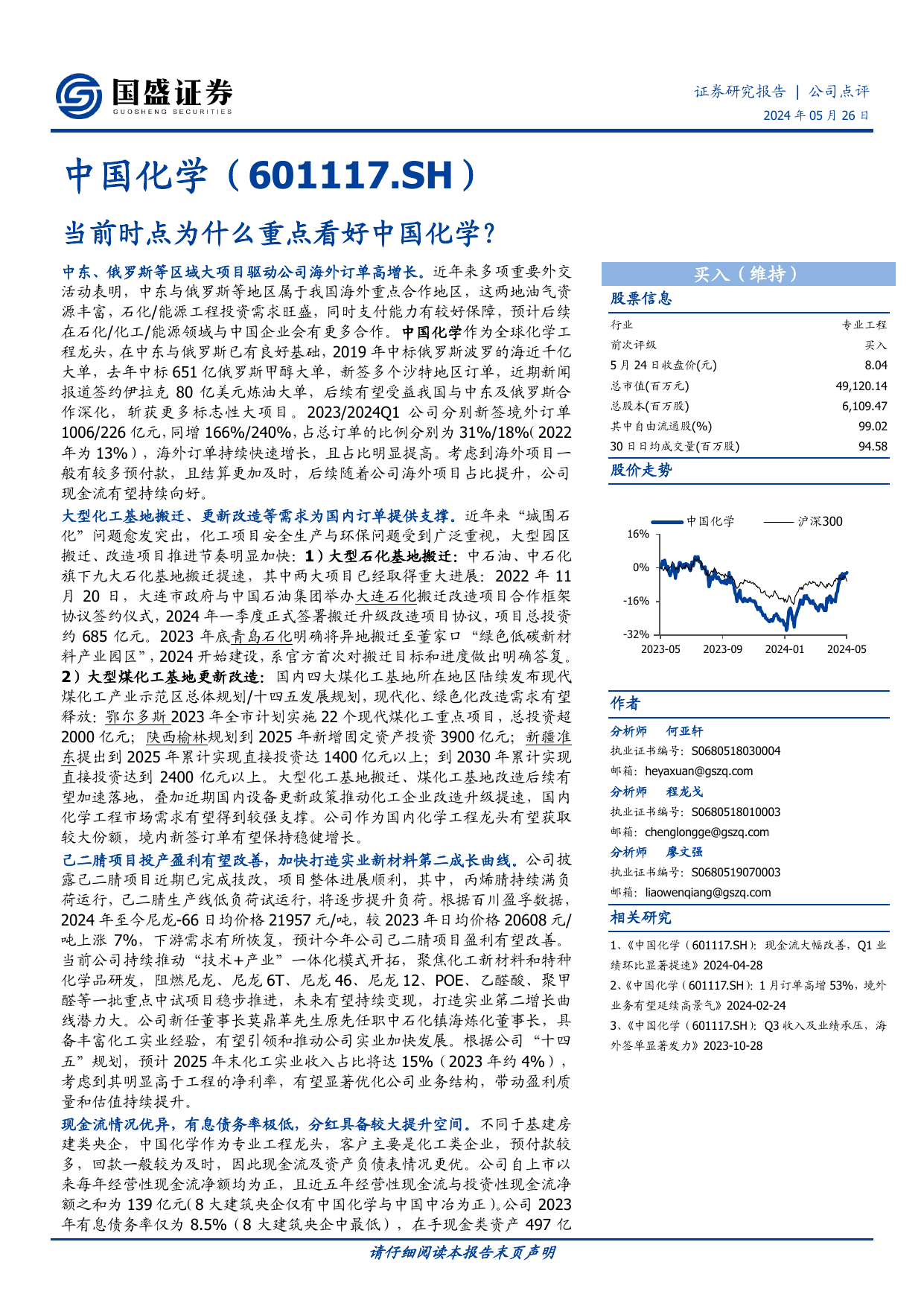

请仔细阅读本报告末页声明证券研究报告|公司点评2024年05月26日中国化学(601117.SH)当前时点为什么重点看好中国化学?中东、俄罗斯等区域大项目驱动公司海外订单高增长。近年来多项重要外交活动表明,中东与俄罗斯等地区属于我国海外重点合作地区,这两地油气资源丰富,石化/能源工程投资需求旺盛,同时支付能力有较好保障,预计后续在石化/化工/能源领域与中国企业会有更多合作。中国化学作为全球化学工程龙头,在中东与俄罗斯已有良好基础,2019年中标俄罗斯波罗的海近千亿大单,去年中标651亿俄罗斯甲醇大单,新签多个沙特地区订单,近期新闻报道签约伊拉克80亿美元炼油大单,后续有望受益我国与中东及俄罗斯合作深化,斩获更多标志性大项目。2023/2024Q1公司分别新签境外订单1006/226亿元,同增166%/240%,占总订单的比例分别为31%/18%(2022年为13%),海外订单持续快速增长,且占比明显提高。考虑到海外项目一般有较多预付款,且结算更加及时,后续随着公司海外项目占比提升,公司现金流有望持续向好。大型化工基地搬迁、更新改造等需求为国内订单提供支撑。近年来“城围石化”问题愈发突出,化工项目安全生产与环保问题受到广泛重视,大型园区搬迁、改造项目推进节奏明显加快:1)大型石化基地搬迁:中石油、中石化旗下九大石化基地搬迁提速,其中两大项目已经取得重大进展:2022年11月20日,大连市政府与中国石油集团举办大连石化搬迁改造项目合作框架协议签约仪式,2024年一季度正式签署搬迁升级改造项目协议,项目总投资约685亿元。2023年底青岛石化明确将异地搬迁至董家口“绿色低碳新材料产业园区”,2024开始建设,系官方首次对搬迁目标和进度做出明确答复。2)大型煤化工基地更新改造:国内四大煤化工基地所在地区陆续发布现代煤化工产业示范区总体规划/十四五发展规划,现代化、绿色化改造需求有望释放:鄂尔多斯2023年全市计划实施22个现代煤化工重点项目,总投资超2000亿元;陕西榆林规划到2025年新增固定资产投资3900亿元;新疆准东提出到2025年累计实现直接投资达1400亿元以上;到2030年累计实现直接投资达到2400亿元以上。大型化工基地搬迁、煤化工基地改造后续有望加速落地,叠加近期国内设备更新政策推动化工企业改造升级提速,国内化学工程市场需求有望得到较强支撑。公司作为国内化学工程龙头有望获取较大份额,境内新签订单有望保持稳健增长。己二腈项目投产盈利有望改善,加快打造实业新材料第二成长曲线。公司披露己二腈项目近期已完成技改,项目整体进展顺利,其中,丙烯腈持续满负荷运行,己二腈生产线低负荷试运行,将逐步提升负荷。根据百川盈孚数据,2024年至今尼龙-66日均价格21957元/吨,较2023年日均价格20608元/吨上涨7%,下游需求有所恢复,预计今年公司己二腈项目盈利有望改善。当前公司持续推动“技术+产业”一体化模式开拓,聚焦化工新材料和特种化学品研发,阻燃尼龙、尼龙6T、尼龙46、尼龙12、POE、乙醛酸、聚甲醛等一批重点中试项目稳步推进,未来有望持续变现,打造实业第二增长曲线潜力大。公司新任董事长莫鼎革先生原先任职中石化镇海炼化董事长,具备丰富化工实业经验,有望引领和推动公司实业加快发展。根据公司“十四五”规划,预计2025年末化工实业收入占比将达15%(2023年约4%),考虑到其明显高于工程的净利率,有望显著优化公司业务结构,带动盈利质量和估值持续提升。现金流情况优异,有息债务率极低,分红具备较大提升空间。不同于基建房建类央企,中国化学作为专业工程龙头,客户主要是化工类企业,预付款较多,回款一般较为及时,因此现金流及资产负债表情况更优。公司自上市以来每年经营性现金流净额均为正,且近五年经营性现金流与投资性现金流净额之和为139亿元(8大建筑央企仅有中国化学与中国中冶为正)。公司2023年有息债务率仅为8.5%(8大建筑央企中最低),在手现金类资产497亿买入(维持)股票信息行业专业工程前次评级买入5月24日收盘价(元)8.04总市值(百万元)49,120.14总股本(百万股)6,109.47其中自由流通股(%)99.0230日日均成交量(百万股)94.58股价走势作者分析师何亚轩执业证书编号:S0680518030004邮箱:heyaxuan@gszq.com分析师程龙戈执业证书编号:S0680518010003邮箱:chenglongge@gszq.com分析师廖文强执业证书编号:S0680519070003邮箱:liaowenqiang@gszq.com相关研究1、《中国化学(601117.SH):现金流大幅改善,Q1业绩环比显著提速》2024-04-282、《中国化学(601117.SH):1月订单高增53%,境外业务有望延续高景气》2024-02-243、《中国化学(601117.SH):Q3收入及业绩承压,海外签单显著发力》2023-10-28-32%-16%0%16%2023-052023-092024-012024-05中国化学沪深3002024年05月26日P.2请仔细阅读本报告末页声明元,减去有息债务后为311亿元,是8大建筑央企中唯一在手现金大于有息负债的公司。公司现金流及资产负债表情况实际与中钢国际、中材国际等公司特征类似(自由现金流为正、有息债务率低、在手现金大于有息债务),相较于两家公司平均43%的分红率,未来公司分红率具备较大提升空间。投资建议:截止2024/5/24,公司PE(TTM)8.88倍,PB(LF)0.84倍,分别位于上市以来的13%/6%分位,估值仍处于历史最低区间。我们预测公司2024-2026年实现归母净利润60/69/80亿元,同比增长10%/15%/17%,当前股价对应PE分别为8.2/7.2/6.1倍。考虑到公司海外订单持续放量、国内订单稳健、实业项目发展潜力大,且盈利质量高、现金流充裕,分红具备提升潜力,当前继续重点推荐。风险提示:海外项目执行进度不达预期、国内需求不及预期、汇兑风险、实业转型不达预期等。财务指标2022A2023A2024E2025E2026E营业收入(百万元)157,716178,358199,824217,112233,777增长率yoy(%)14.913.112.08.77.7归母净利润(百万元)5,4155,4265,9816,8617,996增长率yoy(%)16.90.210.214.716.5EPS最新摊薄(元/股)0.890.890.981.121.31净资产收益率(%)9.99.39.49.910.6P/E(倍)9.19.18.27.26.1P/B(倍)0.90.90.80.70.7资料来源:Wind,国盛证券研究所注:股价为2024年5月24日收盘价2024年05月26日P.3请仔细阅读本报告末页声明财务报表和主要财务比率资产负债表(百万元)利润表(百万元)会计年度2022A2023A2024E2025E2026E会计年度2022A2023A2024E2025E2026E流动资产150621169386180935195451206351营业收入1577161783581998242171122337