医药生物行业:多因素驱动下游需求旺盛,中上游有望率先获益-20231016-中泰证券-30页.pdf

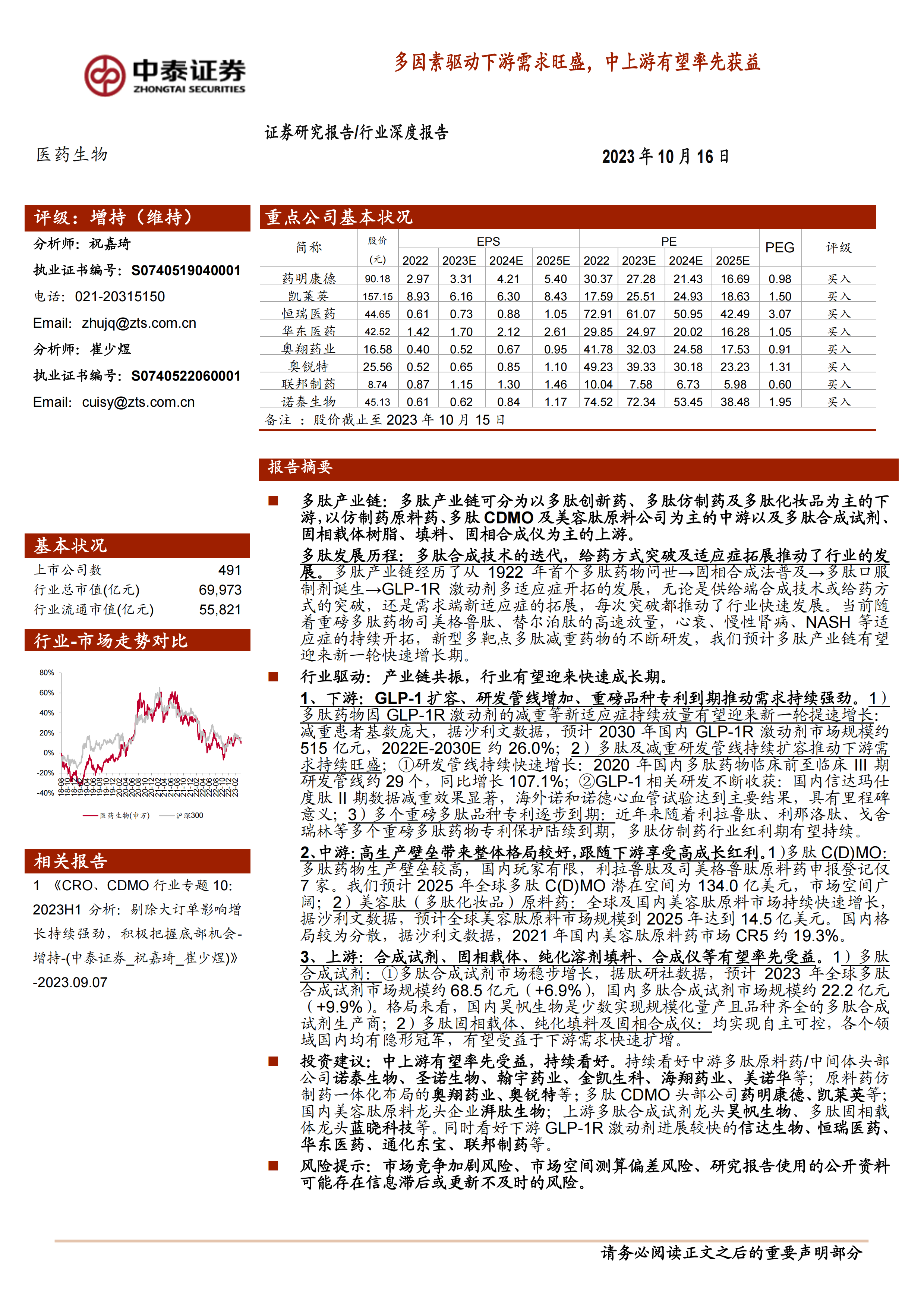

请务必阅读正文之后的重要声明部分、多因素驱动下游需求旺盛,中上游有望率先获益医药生物证券研究报告/行业深度报告2023年10月16日[Table_Title]评级:增持(维持)分析师:祝嘉琦执业证书编号:S0740519040001电话:021-20315150Email:zhujq@zts.com.cn分析师:崔少煜执业证书编号:S0740522060001Email:cuisy@zts.com.cn[Table_Profit]基本状况上市公司数491行业总市值(亿元)69,973行业流通市值(亿元)55,821[Table_QuotePic]行业-市场走势对比公司持有该股票比例[Table_Report]相关报告1《CRO、CDMO行业专题10:2023H1分析:剔除大订单影响增长持续强劲,积极把握底部机会-增持-(中泰证券_祝嘉琦_崔少煜)》-2023.09.07[Table_Finance]重点公司基本状况简称股价(元)EPSPEPEG评级2022A2023E2024E2025E2022A2023E2024E2025E药明康德90.182.973.314.215.4030.3727.2821.4316.690.98买入凯莱英157.158.936.166.308.4317.5925.5124.9318.631.50买入恒瑞医药44.650.610.730.881.0572.9161.0750.9542.493.07买入华东医药42.521.421.702.122.6129.8524.9720.0216.281.05买入奥翔药业16.580.400.520.670.9541.7832.0324.5817.530.91买入奥锐特25.560.520.650.851.1049.2339.3330.1823.231.31买入联邦制药8.740.871.151.301.4610.047.586.735.980.60买入诺泰生物45.130.610.620.841.1774.5272.3453.4538.481.95买入备注:股价截止至2023年10月15日报告摘要多肽产业链:多肽产业链可分为以多肽创新药、多肽仿制药及多肽化妆品为主的下游,以仿制药原料药、多肽CDMO及美容肽原料公司为主的中游以及多肽合成试剂、固相载体树脂、填料、固相合成仪为主的上游。多肽发展历程:多肽合成技术的迭代,给药方式突破及适应症拓展推动了行业的发展。多肽产业链经历了从1922年首个多肽药物问世→固相合成法普及→多肽口服制剂诞生→GLP-1R激动剂多适应症开拓的发展,无论是供给端合成技术或给药方式的突破,还是需求端新适应症的拓展,每次突破都推动了行业快速发展。当前随着重磅多肽药物司美格鲁肽、替尔泊肽的高速放量,心衰、慢性肾病、绰卵等适应症的持续开拓,新型多靶点多肽减重药物的不断研发,我们预计多肽产业链有望迎来新一轮快速增长期。行业驱动:产业链共振,行业有望迎来快速成长期。1、下游:GLP-1扩容、研发管线增加、重磅品种专利到期推动需求持续强劲。1)多肽药物因GLP-1R激动剂的减重等新适应症持续放量有望迎来新一轮提速增长:减重患者基数庞大,据沙利文数据,预计2030年国内GLP-1R激动剂市场规模约515亿元,2022E-2030E约26.0%;2)多肽及减重研发管线持续扩容推动下游需求持续旺盛;①研发管线持续快速增长:2020年国内多肽药物临床前至临床III期研发管线约29个,同比增长107.1%;②GLP-1相关研发不断收获:国内信达玛仕度肽II期数据减重效果显著,海外诺和诺德心血管试验达到主要结果,具有里程碑意义;3)多个重磅多肽品种专利逐步到期:近年来随着利拉鲁肽、利那洛肽、戈舍瑞林等多个重磅多肽药物专利保护陆续到期,多肽仿制药行业红利期有望持续。2、中游:高生产壁垒带来整体格局较好,跟随下游享受高成长红利。1)多肽C(D)MO:多肽药物生产壁垒较高,国内玩家有限,利拉鲁肽及司美格鲁肽原料药申报登记仅7家。我们预计2025年全球多肽C(D)MO潜在空间为134.0亿美元,市场空间广阔;2)美容肽(多肽化妆品)原料药:全球及国内美容肽原料市场持续快速增长,据沙利文数据,预计全球美容肽原料市场规模到2025年达到14.5亿美元。国内格局较为分散,据沙利文数据,2021年国内美容肽原料药市场CR5约19.3%。3、上游:合成试剂、固相载体、纯化溶剂填料、合成仪等有望率先受益。1)多肽合成试剂:①多肽合成试剂市场稳步增长,据肽研社数据,预计2023年全球多肽合成试剂市场规模约68.5亿元(+6.9%),国内多肽合成试剂市场规模约22.2亿元(+9.9%)。格局来看,国内昊帆生物是少数实现规模化量产且品种齐全的多肽合成试剂生产商;2)多肽固相载体、纯化填料及固相合成仪:均实现自主可控,各个领域国内均有隐形冠军,有望受益于下游需求快速扩增。投资建议:中上游有望率先受益,持续看好。持续看好中游多肽原料药/中间体头部公司诺泰生物、圣诺生物、翰宇药业、金凯生科、海翔药业、美诺华等;原料药仿制药一体化布局的奥翔药业、奥锐特等;多肽CDMO头部公司药明康德、凯莱英等;国内美容肽原料龙头企业湃肽生物;上游多肽合成试剂龙头昊帆生物、多肽固相载体龙头蓝晓科技等。同时看好下游GLP-1R激动剂进展较快的信达生物、恒瑞医药、华东医药、通化东宝、联邦制药等。风险提示:市场竞争加剧风险、市场空间测算偏差风险、研究报告使用的公开资料可能存在信息滞后或更新不及时的风险。-40%-20%0%20%40%60%80%18-0818-1018-1219-0219-0419-0619-0819-1019-1220-0220-0420-0620-0820-1020-1221-0221-0421-0621-0821-1021-1222-0222-0422-0622-0822-1022-1223-02医药生物(申万)沪深300请务必阅读正文之后的重要声明部分-2-行业深度报告投资主题报告亮点1、我们对多肽产业链进行了详尽拆分。1、我们对多肽产业链发展历程进行了详尽回顾,并认为当前随着重磅多肽药物司美格鲁肽、替尔泊肽的高速放量,心衰、慢性肾病、NASH等适应症的持续开拓,新型多靶点多肽减重药物的不断研发,我们预计多肽产业链有望迎来新一轮快速增长期。2、我们对多肽产业链上中下游进行较为详细的分析,从多个维度详细分析了各个子行业的市场规模及格局,对影响行业供需变化的因素进行了前瞻性陈述。3、我们对多肽产业链重点公司相关业务进行梳理,建议重点关注相关标的。投资逻辑多肽产业链可分为以多肽创新药、多肽仿制药及多肽化妆品为主的下游,以仿制药原料药、多肽CDMO及美容肽原料公司为主的中游以及多肽合成试剂、固相载体树脂、填料、固相合成仪为主的上游。我们认为,当前随着重磅多肽药物司美格鲁肽、替尔泊肽的高速放量,心衰、慢性肾病、NASH等适应症的持续开拓,新型多靶点多肽减重药物的不断研发,我们预计多肽产业链有望迎来新一轮快速增长期。持续看好中游多肽原料药/中间体头部公司诺泰生物、圣诺生物、翰宇药业、金凯生科、海翔药业、美诺华等;原料药仿制药一体化布局的奥翔药业、奥锐特等;多肽