银行业跟踪:货币政策定调仍宽松,继续看好板块高股息配置价值.pdf

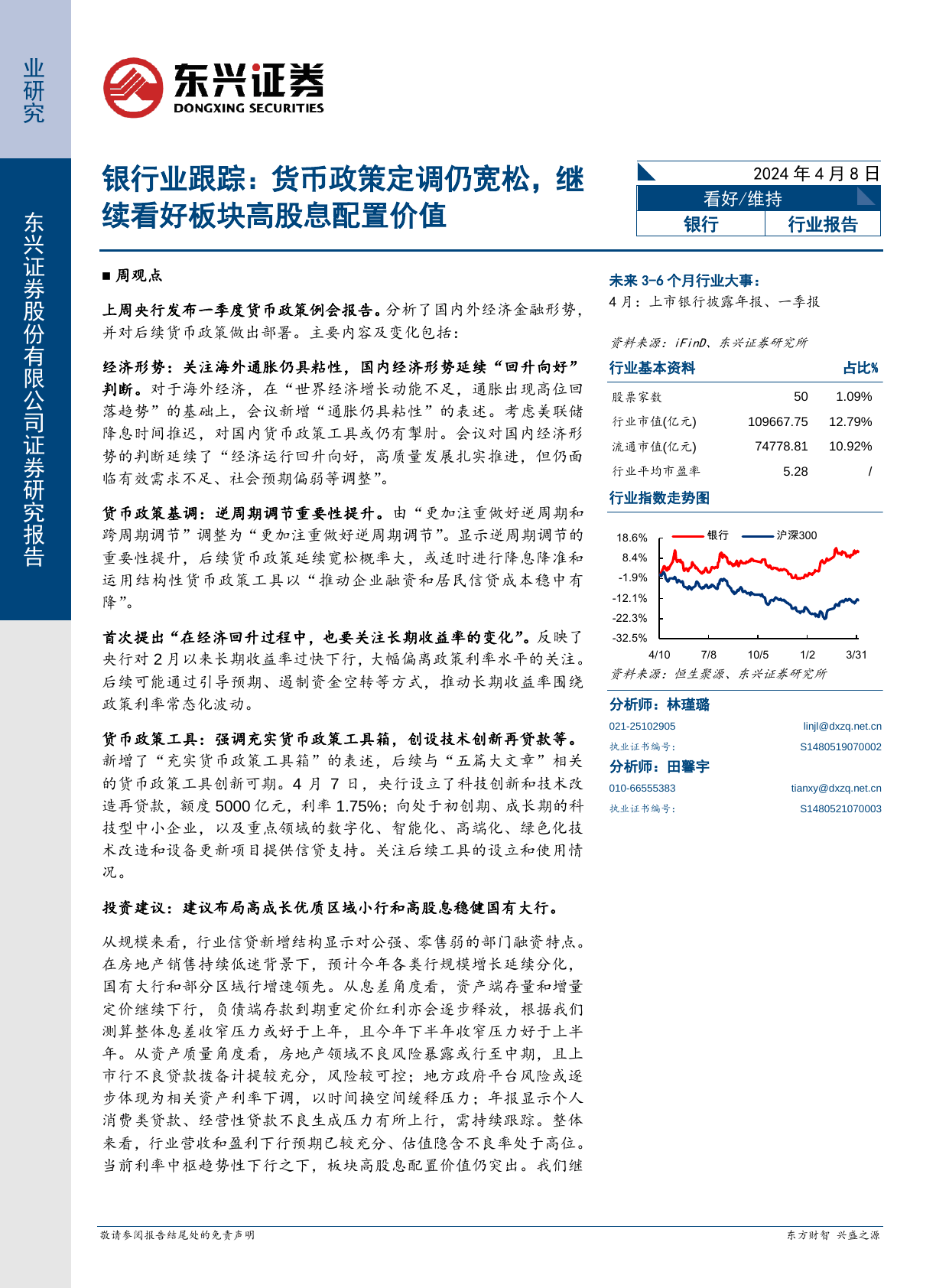

敬请参阅报告结尾处的免责声明东方财智兴盛之源业研究东兴证券股份有限公司证券研究报告银行业跟踪:货币政策定调仍宽松,继续看好板块高股息配置价值2024年4月8日看好/维持银行行业报告周观点上周央行发布一季度货币政策例会报告。分析了国内外经济金融形势,并对后续货币政策做出部署。主要内容及变化包括:经济形势:关注海外通胀仍具粘性,国内经济形势延续“回升向好”判断。对于海外经济,在“世界经济增长动能不足,通胀出现高位回落趋势”的基础上,会议新增“通胀仍具粘性”的表述。考虑美联储降息时间推迟,对国内货币政策工具或仍有掣肘。会议对国内经济形势的判断延续了“经济运行回升向好,高质量发展扎实推进,但仍面临有效需求不足、社会预期偏弱等调整”。货币政策基调:逆周期调节重要性提升。由“更加注重做好逆周期和跨周期调节”调整为“更加注重做好逆周期调节”。显示逆周期调节的重要性提升,后续货币政策延续宽松概率大,或适时进行降息降准和运用结构性货币政策工具以“推动企业融资和居民信贷成本稳中有降”。首次提出“在经济回升过程中,也要关注长期收益率的变化”。反映了央行对2月以来长期收益率过快下行,大幅偏离政策利率水平的关注。后续可能通过引导预期、遏制资金空转等方式,推动长期收益率围绕政策利率常态化波动。货币政策工具:强调充实货币政策工具箱,创设技术创新再贷款等。新增了“充实货币政策工具箱”的表述,后续与“五篇大文章”相关的货币政策工具创新可期。4月7日,央行设立了科技创新和技术改造再贷款,额度5000亿元,利率1.75%;向处于初创期、成长期的科技型中小企业,以及重点领域的数字化、智能化、高端化、绿色化技术改造和设备更新项目提供信贷支持。关注后续工具的设立和使用情况。投资建议:建议布局高成长优质区域小行和高股息稳健国有大行。从规模来看,行业信贷新增结构显示对公强、零售弱的部门融资特点。在房地产销售持续低迷背景下,预计今年各类行规模增长延续分化,国有大行和部分区域行增速领先。从息差角度看,资产端存量和增量定价继续下行,负债端存款到期重定价红利亦会逐步释放,根据我们测算整体息差收窄压力或好于上年,且今年下半年收窄压力好于上半年。从资产质量角度看,房地产领域不良风险暴露或行至中期,且上市行不良贷款拨备计提较充分,风险较可控;地方政府平台风险或逐步体现为相关资产利率下调,以时间换空间缓释压力;年报显示个人消费类贷款、经营性贷款不良生成压力有所上行,需持续跟踪。整体来看,行业营收和盈利下行预期已较充分、估值隐含不良率处于高位。当前利率中枢趋势性下行之下,板块高股息配置价值仍突出。我们继未来3-6个月行业大事:4月:上市银行披露年报、一季报资料来源:iFinD、东兴证券研究所行业基本资料占比%股票家数501.09%行业市值(亿元)109667.7512.79%流通市值(亿元)74778.8110.92%行业平均市盈率5.28/行业指数走势图资料来源:恒生聚源、东兴证券研究所分析师:林瑾璐021-25102905linjl@dxzq.net.cn执业证书编号:S1480519070002分析师:田馨宇010-66555383tianxy@dxzq.net.cn执业证书编号:S1480521070003-32.5%-22.3%-12.1%-1.9%8.4%18.6%4/107/810/51/23/31银行沪深300P2东兴证券行业报告银行业跟踪:货币政策定调仍宽松,继续看好板块高股息配置价值敬请参阅报告结尾处的免责声明东方财智兴盛之源续看好稳健国有大行的高股息配置价值和优质区域小行高成长逻辑下的估值溢价提升。建议关注估值回调较多、受益经济悲观预期改善的标的。板块表现行情回顾:上周中信银行指数+0.54%,跑输沪深300指数0.32pct(沪深300指数+0.86%),在各行业中排名第18。从细分板块来看,农商行、国有行、城商行板块分别涨1.55%、1.48%、1.2%,股份行板块跌0.57%。个股方面,涨幅靠前的有江阴银行(+4.05%)、齐鲁银行(+3.73%)、青岛银行(+2.79%)、交通银行(+2.68%)、宁波银行(+2.67%);跌幅较大的有兴业银行(-2.34%)、光大银行(-1.92%)、邮储银行(-0.84%)、平安银行(-0.57%)、民生银行(-0.49%)。板块估值:截止4月3日,银行板块PB为0.57倍,处于近五年来的31.8%分位数。北向资金:上周北向资金净流入银行板块0.09亿,位列第11。个股方面,28家净流入、14家净流出。流入规模居前的有江苏银行(+1.30亿)、宁波银行(+1.15亿)、常熟银行(+0.55亿)、上海银行(+0.39亿)、北京银行(+0.36亿)。流出规模较大的有工商银行(-1.66亿)、邮储银行(-0.96亿)、交通银行(-0.71亿)、平安银行(-0.7亿)、兴业银行(-0.62亿)。流动性跟踪央行动态:4月1日-4月7日,央行逆回购投放80亿,到期8500亿,净回笼8420亿。利率跟踪:上周资金面边际转松。短端利率方面,DR001、DR007周内均值分别为1.7%、1.85%,较上周均值分别-5BP、-13BP。长端利率方面,10年期国债到期收益率、国开债到期收益率周内均值分别为2.29%、2.42%,较上周均值分别-1BP、-1BP。同业存单利率方面,1年期中债商业银行同业存单到期收益率(AAA)周内均值为2.19%,较上周均值-4BP。票据利率方面,1M、3M、6M国股银票转贴现利率周内均值分别为1.75%、1.66%、1.59%,较上周均值分别-94BP、-48BP、-31BP。行业要闻跟踪○1央行:设立科技创新和技术改造再贷款-额度5000亿元,利率1.75%,期限1年,可展期2次,每次展期期限1年。发放对象包括国家开发银行、政策性银行、国有商业银行、中国邮政储蓄银行、股份制商业银行等21家金融机构。○2财新PMI:3月财新中国制造业PMI为51.1,环比上升0.2个百分点,财新中国服务业PMI为52.7,环比上升0.2个百分点。○3地产政策跟踪:房地产融资协调机制-目前全国31个省份和新疆生产建设兵团均已建立省级房地产融资协调机制,所有地级及以上城市(不含直辖市)已建立城市房地产融资协调机制。截至3月31日,各东兴证券行业报告银行行业:货币政策定调仍宽松,继续看好板块高股息配置价值P3敬请参阅报告结尾处的免责声明东方财智兴盛之源地推送的“白名单”项目中,有1979个项目共获得银行授信4690.3亿元,1247个项目已获得贷款发放1554.1亿元。多地取消首套房商贷利率下限。个股动态跟踪中信银行:控股股东中信金控于2024年3月29日通过上交所系统将其持有的263.88亿元中信转债(占可转债发行总量的65.97%)全部转换为本行A股普通股。转股后,中信金控及其一致行动人合计持有本行股份36,610,129,412股,占本行目前总股本的68.70%。截至3月末,尚未转股的中信转债金额约134亿元,占总发行量的33.5%。风险提示:经济复苏、实体需求恢复不及预期,政策力度不及预期,资产质量大幅恶化。P4东兴证券行业报告银行业跟踪:货币政策定调仍宽松,继续看好板块高股息