资产配置日报:预期之内的MLF续作.pdf

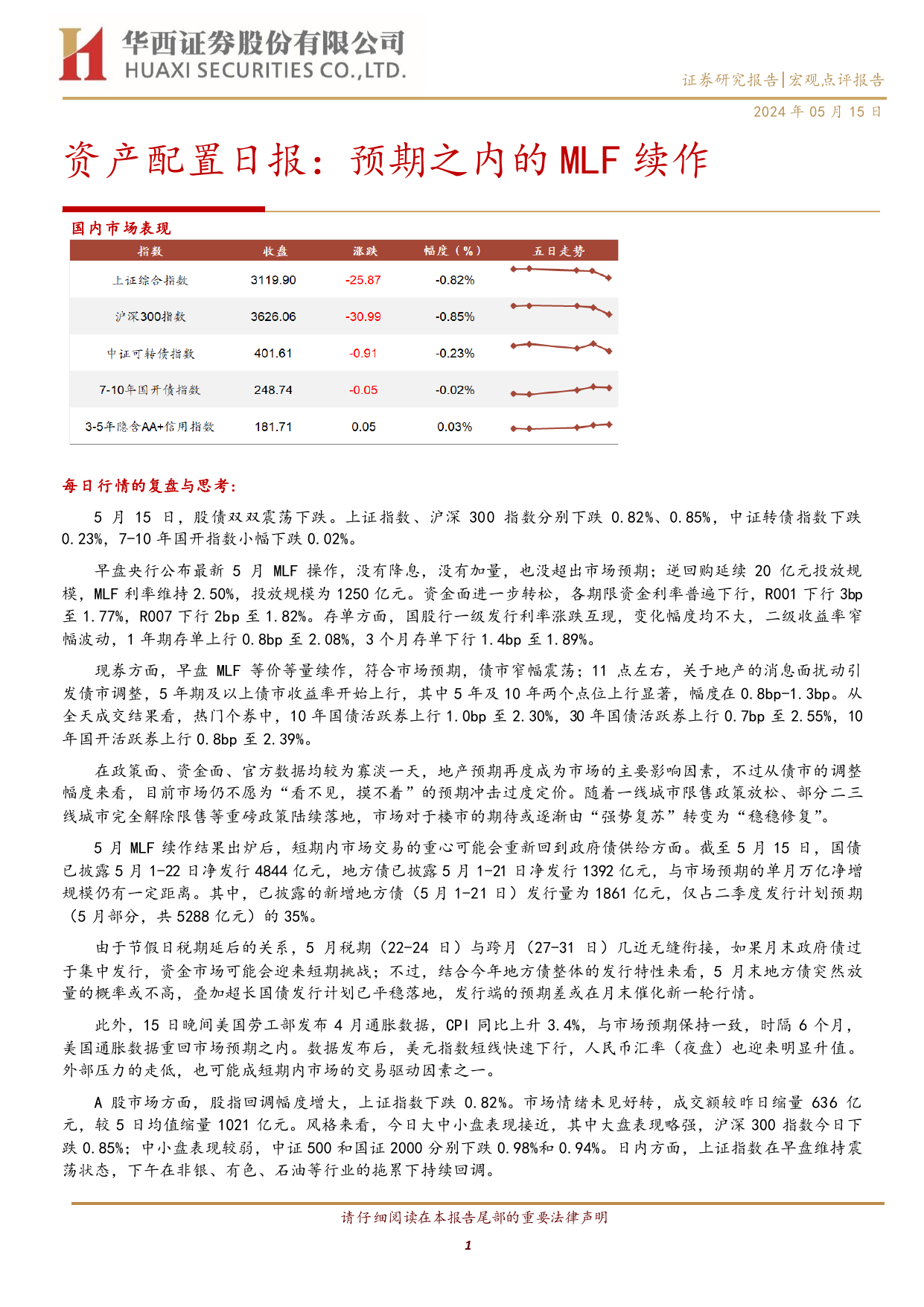

请仔细阅读在本报告尾部的重要法律声明1[Table_Title]资产配置日报:预期之内的MLF续作[Table_Title2]国内市场表现[Table_Summary]每日行情的复盘与思考:5月15日,股债双双震荡下跌。上证指数、沪深300指数分别下跌0.82%、0.85%,中证转债指数下跌0.23%,7-10年国开指数小幅下跌0.02%。早盘央行公布最新5月MLF操作,没有降息,没有加量,也没超出市场预期;逆回购延续20亿元投放规模,MLF利率维持2.50%,投放规模为1250亿元。资金面进一步转松,各期限资金利率普遍下行,R001下行3bp至1.77%,R007下行2bp至1.82%。存单方面,国股行一级发行利率涨跌互现,变化幅度均不大,二级收益率窄幅波动,1年期存单上行0.8bp至2.08%,3个月存单下行1.4bp至1.89%。现券方面,早盘MLF等价等量续作,符合市场预期,债市窄幅震荡;11点左右,关于地产的消息面扰动引发债市调整,5年期及以上债市收益率开始上行,其中5年及10年两个点位上行显著,幅度在0.8bp-1.3bp。从全天成交结果看,热门个券中,10年国债活跃券上行1.0bp至2.30%,30年国债活跃券上行0.7bp至2.55%,10年国开活跃券上行0.8bp至2.39%。在政策面、资金面、官方数据均较为寡淡一天,地产预期再度成为市场的主要影响因素,不过从债市的调整幅度来看,目前市场仍不愿为“看不见,摸不着”的预期冲击过度定价。随着一线城市限售政策放松、部分二三线城市完全解除限售等重磅政策陆续落地,市场对于楼市的期待或逐渐由“强势复苏”转变为“稳稳修复”。5月MLF续作结果出炉后,短期内市场交易的重心可能会重新回到政府债供给方面。截至5月15日,国债已披露5月1-22日净发行4844亿元,地方债已披露5月1-21日净发行1392亿元,与市场预期的单月万亿净增规模仍有一定距离。其中,已披露的新增地方债(5月1-21日)发行量为1861亿元,仅占二季度发行计划预期(5月部分,共5288亿元)的35%。由于节假日税期延后的关系,5月税期(22-24日)与跨月(27-31日)几近无缝衔接,如果月末政府债过于集中发行,资金市场可能会迎来短期挑战;不过,结合今年地方债整体的发行特性来看,5月末地方债突然放量的概率或不高,叠加超长国债发行计划已平稳落地,发行端的预期差或在月末催化新一轮行情。此外,15日晚间美国劳工部发布4月通胀数据,CPI同比上升3.4%,与市场预期保持一致,时隔6个月,美国通胀数据重回市场预期之内。数据发布后,美元指数短线快速下行,人民币汇率(夜盘)也迎来明显升值。外部压力的走低,也可能成短期内市场的交易驱动因素之一。A股市场方面,股指回调幅度增大,上证指数下跌0.82%。市场情绪未见好转,成交额较昨日缩量636亿元,较5日均值缩量1021亿元。风格来看,今日大中小盘表现接近,其中大盘表现略强,沪深300指数今日下跌0.85%;中小盘表现较弱,中证500和国证2000分别下跌0.98%和0.94%。日内方面,上证指数在早盘维持震荡状态,下午在非银、有色、石油等行业的拖累下持续回调。证券研究报告|宏观点评报告[Table_Date]2024年05月15日证券研究报告|宏观点评报告请仔细阅读在本报告尾部的重要法律声明2今日地产股逆势上涨,同时成交额大幅放量,交易情绪显著升温。以SW房地产指数为参考,今日地产行业上涨2.03%,在所有行业中排名前列,成交额较昨日放量96亿元;同时,若从4月25日地产股边际回暖开始计算,今日2.86%的超额涨幅(相对于万得全A)在12个交易日中排名第3,成交额(262亿元)排名第2,高出均值60亿元;此外,大部分地产个股表现出色,在SW房地产指数107只成分股中,有87只个股实现上涨;在下跌的个股中,除了*ST个股外,其余跌幅均在2%以内。这些现象体现出本轮地产热度尚未褪却,资金博弈的倾向仍然存在。进一步来看,当前地产行业主要的博弈点是政策效果。4月28日,成都市地产优化政策出台,次日地产股大涨6.48%,成交额放量90亿元(放量程度位于2020年以来97%分位数水平);随后,行业成交额逐日下降;直至5月9日,杭州市限购政策取消,次日地产股逆势上涨3.63%,成交额放量近100亿元,高于成都地产优化政策落地后的90亿元。这体现出资金博弈政策效果的热情并未减退,后续成交热度的边际降温或出于资金在调整观望,若地产政策继续发力,行业或将再度迎来阶段性行情。同时,市场对后续降息的预期仍存,这在需求端为地产行情积累了动能。其他板块方面,低空经济在早盘大幅拉升后持续回调,最终价格稳定在昨日水平,体现出资金较重的兑现情绪;航运板块上涨,但成交仍在缩量;非银金融则放量下跌,同时板块内部分歧加剧,涨跌停板中均存在核心品种;电力板块下跌,成交继续缩量;合成生物同样缩量下跌,指数自5月8日高点以来已下跌5.4%,同时成分股普遍回调,指向题材热度阶段性下降。整体来看,今日地产行情对大盘走势的带动有限,市场资金态度仍偏谨慎;同时,龙虎榜涨跌参半,市场分歧仍然较大,板块轮动仍在继续。往后看,上证指数已调整至5月以来的低位,若后续几日企稳反弹,则短期内震荡行情或仍将持续;若继续下跌,则可能意味着本轮上涨行情暂告一段落。风险提示货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。财政政策出现超预期调整。本文假设国内财政政策维持当前力度,但假如国内经济超预期放缓,国内财政政策相应可能出现超预期调整。[Table_Author]分析师:田乐蒙联系人:谢瑞鸿邮箱:tianlm@hx168.com.cn邮箱:xierh@hx168.com.cnSACNO:S1120524010001联系电话:02150380388证券研究报告|宏观点评报告请仔细阅读在本报告尾部的重要法律声明3[Table_AuthorInfo]分析师与研究助理简介田乐蒙:首席分析师,西南财经大学统计学博士,2024年加入华西证券研究所。谢瑞鸿:研究员,约翰霍普金斯大学硕士,2024年加入华西证券研究所。分析师承诺作者具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,通过合理判断并得出结论,力求客观、公正,结论不受任何第三方的授意、影响,特此声明。评级说明公司评级标准投资评级说明以报告发布日后的6个月内公司股价相对上证指数的涨跌幅为基准。买入分析师预测在此期间股价相对强于上证指数达到或超过15%增持分析师预测在此期间股价相对强于上证指数在5%—15%之间中性分析师预测在此期间股价相对上证指数在-5%—5%之间减持分析师预测在此期间股价相对弱于上证指数5%—15%之间卖出分析师预测在此期间股价相对弱于上证指数达到或超过15%行业评级标准以报告发布日后的6个月内行业指数的涨跌幅为基准。推荐分析师预测在此期间行业指数相对强于上证指数达