三季度归母净利润增长23%,哈吉斯开店较积极.pdf

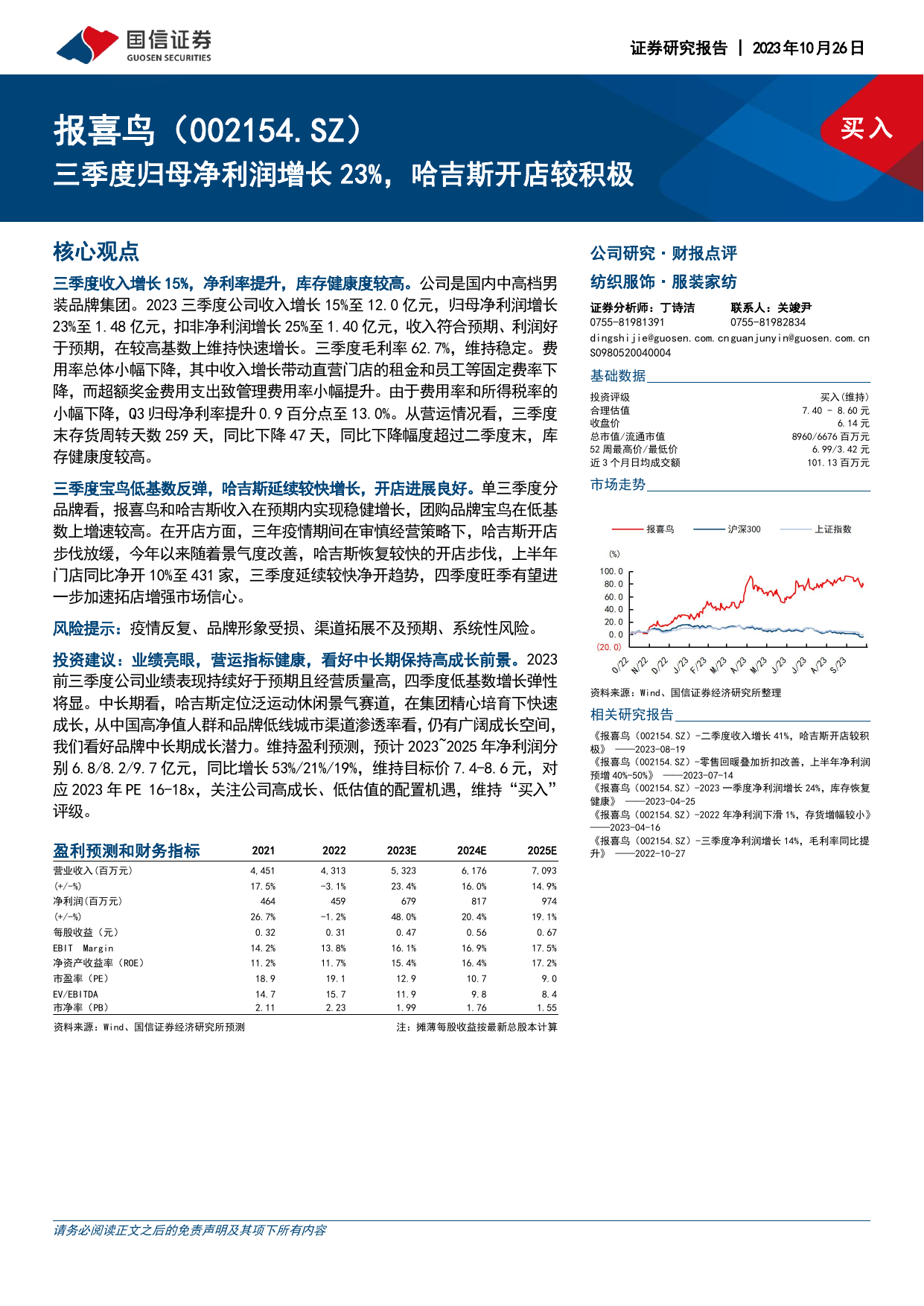

请务必阅读正文之后的免责声明及其项下所有内容证券研究报告|2023年10月26日买入报喜鸟(002154.SZ)三季度归母净利润增长23%,哈吉斯开店较积极核心观点公司研究·财报点评纺织服饰·服装家纺证券分析师:丁诗洁联系人:关竣尹0755-819813910755-81982834dingshijie@guosen.com.cnguanjunyin@guosen.com.cnS0980520040004基础数据投资评级买入(维持)合理估值7.40-8.60元收盘价6.14元总市值/流通市值8960/6676百万元52周最高价/最低价6.99/3.42元近3个月日均成交额101.13百万元市场走势资料来源:Wind、国信证券经济研究所整理相关研究报告《报喜鸟(002154.SZ)-二季度收入增长41%,哈吉斯开店较积极》——2023-08-19《报喜鸟(002154.SZ)-零售回暖叠加折扣改善,上半年净利润预增40%-50%》——2023-07-14《报喜鸟(002154.SZ)-2023一季度净利润增长24%,库存恢复健康》——2023-04-25《报喜鸟(002154.SZ)-2022年净利润下滑1%,存货增幅较小》——2023-04-16《报喜鸟(002154.SZ)-三季度净利润增长14%,毛利率同比提升》——2022-10-27三季度收入增长15%,净利率提升,库存健康度较高。公司是国内中高档男装品牌集团。2023三季度公司收入增长15%至12.0亿元,归母净利润增长23%至1.48亿元,扣非净利润增长25%至1.40亿元,收入符合预期、利润好于预期,在较高基数上维持快速增长。三季度毛利率62.7%,维持稳定。费用率总体小幅下降,其中收入增长带动直营门店的租金和员工等固定费率下降,而超额奖金费用支出致管理费用率小幅提升。由于费用率和所得税率的小幅下降,Q3归母净利率提升0.9百分点至13.0%。从营运情况看,三季度末存货周转天数259天,同比下降47天,同比下降幅度超过二季度末,库存健康度较高。三季度宝鸟低基数反弹,哈吉斯延续较快增长,开店进展良好。单三季度分品牌看,报喜鸟和哈吉斯收入在预期内实现稳健增长,团购品牌宝鸟在低基数上增速较高。在开店方面,三年疫情期间在审慎经营策略下,哈吉斯开店步伐放缓,今年以来随着景气度改善,哈吉斯恢复较快的开店步伐,上半年门店同比净开10%至431家,三季度延续较快净开趋势,四季度旺季有望进一步加速拓店增强市场信心。风险提示:疫情反复、品牌形象受损、渠道拓展不及预期、系统性风险。投资建议:业绩亮眼,营运指标健康,看好中长期保持高成长前景。2023前三季度公司业绩表现持续好于预期且经营质量高,四季度低基数增长弹性将显。中长期看,哈吉斯定位泛运动休闲景气赛道,在集团精心培育下快速成长,从中国高净值人群和品牌低线城市渠道渗透率看,仍有广阔成长空间,我们看好品牌中长期成长潜力。维持盈利预测,预计2023~2025年净利润分别6.8/8.2/9.7亿元,同比增长53%/21%/19%,维持目标价7.4-8.6元,对应2023年PE16-18x,关注公司高成长、低估值的配置机遇,维持“买入”评级。盈利预测和财务指标202120222023E2024E2025E营业收入(百万元)4,4514,3135,3236,1767,093(+/-%)17.5%-3.1%23.4%16.0%14.9%净利润(百万元)464459679817974(+/-%)26.7%-1.2%48.0%20.4%19.1%每股收益(元)0.320.310.470.560.67EBITMargin14.2%13.8%16.1%16.9%17.5%净资产收益率(ROE)11.2%11.7%15.4%16.4%17.2%市盈率(PE)18.919.112.910.79.0EV/EBITDA14.715.711.99.88.4市净率(PB)2.112.231.991.761.55资料来源:Wind、国信证券经济研究所预测注:摊薄每股收益按最新总股本计算请务必阅读正文之后的免责声明及其项下所有内容证券研究报告2图1:公司季度营业收入及增速(亿元,%)图2:公司季度净利润和增长(亿元,%)资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理图3:公司季度利润率水平图4:公司季度费用率水平资料来源:Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理图5:公司季度营运资金周转天数图6:公司季度盈利能力资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理请务必阅读正文之后的免责声明及其项下所有内容证券研究报告3投资建议:业绩亮眼,营运指标健康,看好中长期保持高成长前景2023前三季度公司业绩表现持续好于预期且经营质量高,四季度低基数增长弹性将显。中长期看,哈吉斯定位泛运动休闲景气赛道,在集团精心培育下快速成长,从中国高净值人群和品牌低线城市渠道渗透率看,仍有广阔成长空间,我们看好品牌中长期成长潜力。维持盈利预测,预计2023~2025年净利润分别6.8/8.2/9.7亿元,同比增长53%/21%/19%,维持目标价7.4-8.6元,对应2023年PE16-18x,关注公司高成长、低估值的配置机遇,维持“买入”评级。表1:盈利预测和财务指标202120222023E2024E2025E营业收入(百万元)4,4514,3135,3236,1767,093(+/-%)17.5%-3.1%23.4%16.0%14.9%净利润(百万元)464459679817974(+/-%)26.7%-1.2%48.0%20.4%19.1%每股收益(元)0.320.310.470.560.67EBITMargin14.2%13.8%16.1%16.9%17.5%净资产收益率(ROE)11.2%11.7%15.4%16.4%17.2%市盈率(PE)18.919.112.910.79.0EV/EBITDA14.715.711.99.88.4市净率(PB)2.112.231.991.761.55资料来源:wind,国信证券经济研究所预测表2:可比公司估值表公司投资收盘价EPSPEgPEG名称评级人民币2022A2023E2024E2025E2022A2023E2024E2025E2022-20242023报喜鸟买入6.140.310.470.560.6719.813.111.09.234.4%0.38可比公司比音勒芬买入32.71.271.672.052.4625.719.615.913.327.1%0.72海澜之家买入7.40.500.660.740.8314.811.210.08.921.7%0.52九牧王增持9.8-0.160.370.620.74-63.126.615.913.341.4%0.64平均值19.113.911.80.63资料来源:wind,彭博,国信证券经济研究所请务必阅读正文之后的免责声明及其项下所有内容证券研究报告4附表:财务预测与估值资产负债表(百万元)20212022